Bu haftaki yazımızda son zamanlarda sıkça konuşulmaya başlanan DeFi 2.0 nedir, neden ortaya çıktı sorularına cevap bulmaya çalışacağız.

Nedir bu DeFi 2.0? Nereden çıktı?

“Daha yeni yeni DeFi terimine alışmaya başlamıştık, şimdi de 2.0 mı çıktı?” diye bir soru aklınızdan geçebilir. Çok haklısınız, ancak bir konuyu hatırlatmakta fayda var. DeFi aslına bakarsanız 2017 yılından beri üzerinde çalışılan bir sistem bütünü. Bu kadar çalışmanın üzerine patlamasını 2020 yılının yaz aylarında yaptı. Ne oldu da bu patlamayı yaşadık, öncelikle onu hatırlayalım:

DeFi nasıl çıkmıştı? Bir hatırlayalım..

Üzerinde uzunca bir süre çalışılan DeFi projelerinin uçuşa geçmesine engel olan, yumurta-tavuk misali yaşadıkları bir sıkıntı vardı. Projeler kullanıcılar için hazır hale getirilmişti ancak içlerinde likidite yoktu.

Likidite olmayınca kimse bu ürünleri kullanmıyordu, böyle olunca projeler “boş AVM’lere” dönmüşlerdi. Bu sarmaldan çıkabilmenin yolunu Compound buldu (daha önce Synthetix’in benzer yapıları olsa da Compound’un hareketi mihenk taşı olarak kabul edilir).

Compound, kullanıcılar ürünlerini kullansın diye onlara kendi yönetim tokenini vermeye başladı. Bu, esasında kelimenin hafif anlamı ile ‘teşvik’ ağır anlamıyla ‘rüşvet’ idi. Kullanıcılar, protokolü kullanıyor, ona likidite sağlıyor, sağladıkları likidite karşılığında yönetim tokeni alıyorlardı. Bu tokenler, bir yandan protokolün yönetiminde söz sahibi olmaya yarıyor, diğer yandan da Uniswap benzeri merkeziyetsiz borsalarda alınıp satılarak kullanıcılara ciddi bir gelir sağlıyordu.

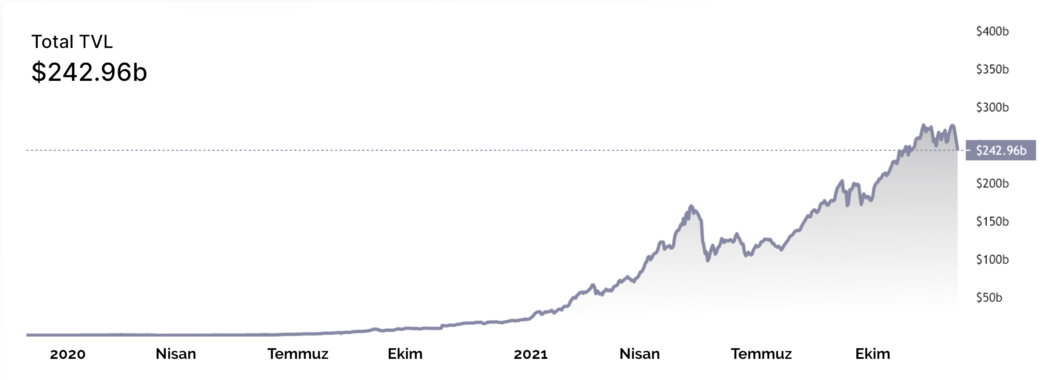

Bu durum kısa süre içinde diğer DeFi ürünleri tarafından da taklit edildi. Bu sayede, DeFi protokolleri likiditeye boğuldular. Öyle ki, Compound’un tokenini çıkardığı 2020 Haziran ayında henüz yeni 1 milyar ABD Dolarını geçebilen DeFi dünyasında kilitli değer, aradan geçen sürede 250 katına çıkmış durumda.

Sorun ne o zaman?

Protokollerin likiditeye boğulmaları çok güzel. Likidite sayesinde kullanıcılar çok daha verimli bir kullanım tecrübesi yaşıyorlar, gereksiz maliyet ödemekten kurtuluyorlar. Bu, aynı zamanda merkeziyetsiz finans protokollerinin kendilerine nihai hedef olarak seçtikleri merkeziyetsiz olma düşüncesine de uygun bir hareket. Zira projenin yönetimini sağlayan tokenlerin bir kısmını da kullanıcılara vererek daha geniş bir merkeziyetsizliğe ulaşıyorsunuz.

Sorun, bu teşvikler karşılığı verilen likiditenin çok kaygan olması. DeFi ürünlerine verilen likidite geldiği gibi gidebiliyor. O nedenle, projelerin teşvik vererek kendilerine çektikleri bu paralara ‘likidite kiralama’ adı veriliyor. Likidite sahiplerinin protokole likidite sağlaması için onları sürekli memnun kılmanız gerekiyor. Aksi halde rakip bir protokol, daha fazla teşvik vererek o likiditeyi sizden alabilir.

Oysa başta da dediğimiz gibi teşvik olarak verilen projenin yönetim tokeni. Bu tokenlerin nasıl ve kime dağıtılacağı önceden belirlenmiş bir dağıtım tablosu ile ilan ediliyor (bu tabloyu ve basılan token sayısını değiştirmek ancak token sahiplerinin oyu ile olabiliyor). Teşvikler için de ayrılmış bir miktar var ve bir noktada verilen teşviklerin azalması ya da bitmesi gerekiyor. O zaman ne olacak? Likiditeyi nasıl kendilerinde tutacak bu projeler?

Sonuç olarak, DeFi dünyası olgunlaşmaya başladıkça, likidite kiralamanın, başlangıçta projelere hız kazandırıyor gibi görünse de, uzun vadede projelerin faydasına bir yöntem olmadığı ortaya çıktı.

Geldik DeFi 2.0’a…

İşte DeFi 2.0 olarak adlandırılan projeler aslına bakarsanız bu likidite madenciliğinin getirdiği sıkıntıları aşmanın yollarını araştıran deneyler. Temel hedefleri kısa vadeli teşviklerden çok bu teşviği uzun vadeli hale getirebilmek, ancak öncesinde içinden geçtikleri değişime bakmakta fayda var:

DeFi 1.0 ürünleri geniş kesimlerin DeFi’yi kullanabilmesi için çok gerekliydi, aynı likidite madenciliğinin kullanımın artması için gerekli olduğu gibi. Sürecin başlangıcında yaşadığımız bu durumun artık değişmeye başladığını görüyoruz.

Bu satırları okuyanların aşina olduğu bir tez var. Herhangi bir yenilik, kullanıcı adaptasyonu için öncelikle eskiyi taklit eder. Kullanıcılar alıştıkça da, daha farklı daha yenilik içeren özellikler uygulamaya konulabilir. Geçtiğimiz hafta verdiğimiz örneği tekrarlayalım: Internet ilk çıktığında gazeteler kendi web sitelerine kağıt baskıların bir kopyasını koyarlardı, çünkü başka neler sunulabileceği konusuna henüz yeterince kafa yorulmamıştı. Sonrasında, kullanım yaygınlaştıkça, kullanıcı yorumları dahil edildi, internete özel haberler gelişmeye başladı, en sonunda da artık kullanıcılar haberi yaratır ve ön plana taşır oldular. Benzer bir süreci DeFi’de de yaşıyoruz.

İlk DeFi ürünleri klasik finans ürünlerini taklit ederek ortaya çıktılar. Kredi, mevduat, alım-satım platformları gibi. Bu ürünlerin çoğunluğu, temel olarak eşten-eşe (peer-to-peer kısaca P2P) ya da kurumdan kullanıcıya (business-to-consumer kısaca B2C), yani son kullanıcının bireysel olduğu bir dünya yarattılar. Bu dünya büyümeye devam ediyor ancak yukarıda bahsettiğimiz kısa vadeli bir anlayışın tutsağı olmuş durumda.

Bu kısa vadeli anlayıştan kurtulmanın bir yolu, kullanıcıları ya da likidite sağlayan kitleyi değiştirmek. Hedef olarak yukarıda bahsettiğimiz kişilere yönelik B2C modelinden, kurumdan-kuruma (business-to-business kısaca B2B) modeline geçmek. Nasıl olacak bu? Kim bu kurumsal yatırımcılar? Gelin bir de onlara bakalım.

DeFi dünyasının gelişimi ile birlikte, ortaya çıkan projeler, kendi tokenlerini kullanıcılara dağıtırken bir kısmını da ileride kullanmak üzere hazinelerinde tutmaya başladılar. Merkeziyetsiz olabilmek için ağırlıklı olarak DAO (yani merkeziyetsiz otonom yapılar) yolunu seçen bu projeler, genelde bu tokenleri atıl olarak bir kenarda saklıyorlar idi.

İşte DeFi 2.0 projeleri, bu DAO’lara ellerinde tuttukları bu tokenler üzerinden gelir kazanma fırsatı sunuyorlar. DAO’ların ellerindeki bu tokenler, yeni DeFi 2.0 projelerine likidite sağlamak için kullanılıyor. Yeni projeler, mevcut DAO’lar ile anlaşıyor ve onların tokenlerini kendi likidite havuzlarında kullanıyorlar. Karşılığında ise, DAO’lara ya kendi tokenlerinden veriyor ya da bunu kredi gibi alıyorlar.

Bu yapının, eskinin likidite madenciliğinden farkı ise, daha uzun vadeli bir perspektifi olması. Zira, likidite madenciliğinin kısa vadeli olması nedeniyle, likiditenin başka yere kaçması protokolleri zor durumda bırakıyor, protokol değerlerini etkiliyor ve token değerlerinde dalgalanma yaratıyordu. Toksik olarak adlandırılan bu kısa vadeli çözüm yerine, DAO’lardan alınan likidite sayesinde yeni DeFi protokolleri daha uzun vadeli kararlar alabiliyor. Bu sayede uzun vadede token değerini artırabilme şansına sahip oluyorlar. Bu aynı zamanda, DAO’lar arası iletişimi daha sağlam hale getiriyor ki, bu da DeFi’nin temel prensiplerinden olan birlikte uyumlu çalışabilme prensibine de gayet uygun.

Sonuç

DeFi ürünlerinin, kullanıcı kazanabilmek adına kullandıkları ‘likidite kiralama’ yöntemi, eskinin ICO’ları (halka arzları) benzeri klasik dünyayı taklit eden ve ilk başlayan projeler için faydalı oldu, ancak sonraları bunun kısa vadeli ve hormonlu bir çözüm olduğu anlaşıldı.

DeFi 2.0 olarak adlandırılan yeni projeler, DeFi’nin kendine has özelliklerini kullanıp daha önce hiç tecrübe etmediğimiz bir dünyanın kapısını aralamaya başlıyorlar. Başka DAO’ların hazinelerini kullanarak likidite kazanma, yeni projelere uzun vadeli likidite sağlamanın yanında eski projelere hazinelerinde tuttukları rezervleri daha verimli kullanma olanağı da getiriyor. Bu yeni yöntem, görünen o ki, önümüzdeki dönemde de sıklıkla karşılacağımız bir trendin öncü adımları. Önümüzdeki yazıda, DeFi 2.0 projelerinin mevcut DAO hazineleri ile birlikte nasıl çalışacağına daha detaylı bakacağız.